TROTZ ALLER WIDRIGKEITEN UNANGEFOCHTENE NR. 1

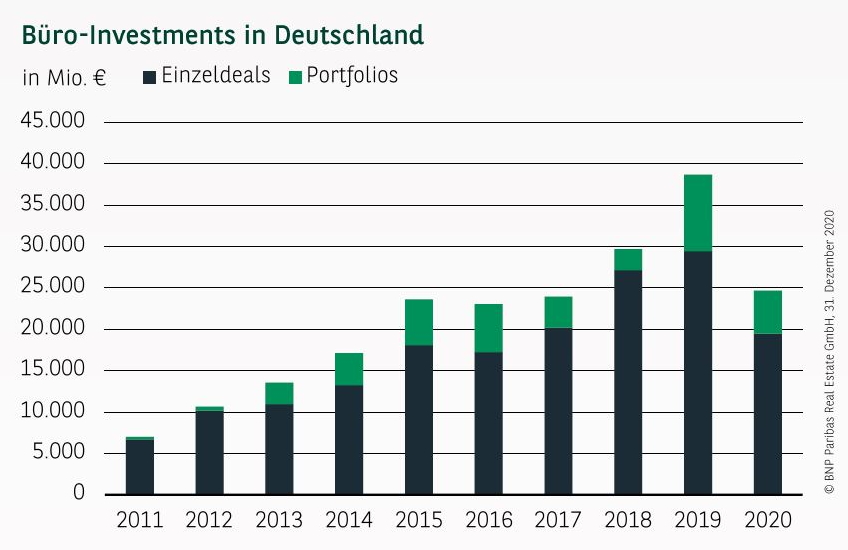

Obwohl die Rahmenbedingungen für Büro-Investments 2020 herausfordernd waren und es im weiteren Jahresverlauf 2021 vorerst bleiben werden, wurde eines der besten Resultate der Historie erzielt. Die Auswirkungen der Corona-Pandemie auf die gesamtwirtschaftliche Entwicklung und insbesondere den Dienstleistungssektor sind enorm. Hinzu kommt, dass insbesondere die Lockdown-Monate gezeigt haben, dass Arbeiten aus dem Home Office durchaus gut funktionieren kann. Die Diskussion, wie und wo wir zukünftig Büroarbeiten verrichten werden, ist entfacht und wird zum Teil hitzig geführt. Dennoch ist das Vertrauen der Investoren in den Bürostandort Deutschland sehr groß, was auch die Tatsache unterstreicht, dass die Investmentvolumina im zweiten Halbjahr trotz aller Unsicherheiten von Quartal zu Quartal in allen Märkten gestiegen sind. Insgesamt wurden 2020 rund 24,6 Mrd. € in diese Assetklasse investiert. Das entspricht einem Marktanteil von 41 %, womit sich Büro-Investments noch vor Einzelhandel (gut 20 %) und Logistik (rd. 13 %) an die Spitze setzen. Erwartungsgemäß wurde das Rekordergebnis aus 2019 verfehlt (-36 %), aber das jüngste Resultat liegt immer noch 16 % über dem Zehn-Jahresdurchschnitt und über den guten Ergebnissen der Jahre 2015-2017. Einzeldeals waren 2020 marktdominierend mit einem Anteil von knapp 79 %.

BERLIN UND FRANKFURT MIT ABSTAND AN DER SPITZE

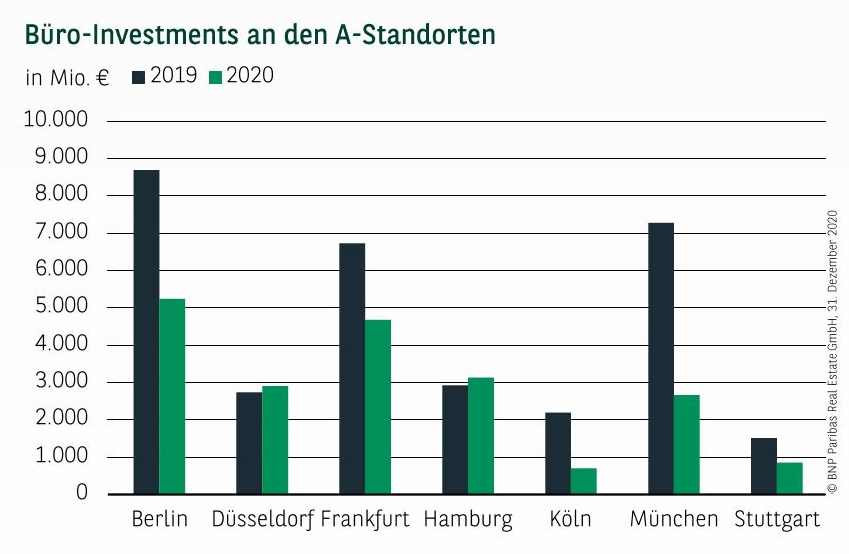

Als einziger Markt mit einem Investmentvolumen jenseits der

5 Mrd. €-Marke kann sich Berlin einmal mehr an der Spitze der bundesdeutschen Standorte platzieren. Zwar wurde das Top-Ergebnis des Vorjahres um knapp 40 % verfehlt, aber es ist dennoch der zweithöchste je registrierte Wert. Wie in Berlin, so hat auch in Frankfurt eine wahre Jahresendrallye zu einem insgesamt guten Ergebnis von knapp 4,7 Mrd. € beigetragen. Auf einem sehr guten dritten Platz kann sich Hamburg mit einem Rekordvolumen von rund 3,1 Mrd. € einreihen. Damit wurde das Vorjahresergebnis um 7 % und der 10-Jahresdurchschnitt gar um 43 % übertroffen. Weit unterdurchschnittlich fiel das Ergebnis in München mit 2,7 Mrd. € aus (Zehn-Jahresdurchschnitt: 3,6 Mrd. €).

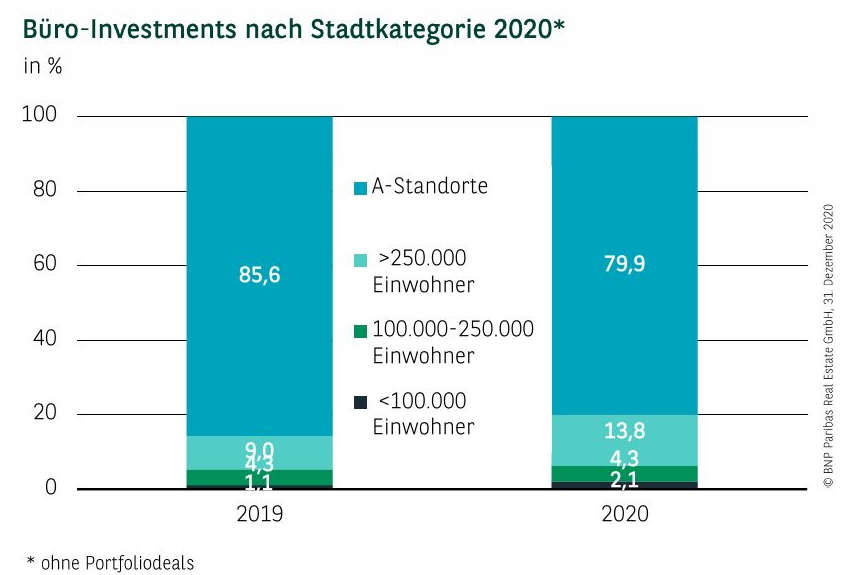

B-STÄDTE KÖNNEN ZULEGEN

Die deutschen A-Städte bleiben mit einem Marktanteil von knapp 80 % Prozent das präferierte Anlageziel der Investoren (15,6 Mrd. €), allerdings konnten sich B-Städte im Corona-Jahr 2020 mit einem Investmentvolumen von 2,7 Mrd. € sehr gut behaupten. Ihr Ergebnis auf Vorjahresniveau unterstreicht das Vertrauen der Investoren in diese Märkte, denen auch nach Überwindung der Krise sehr gute Entwicklungschancen eingeräumt werden.

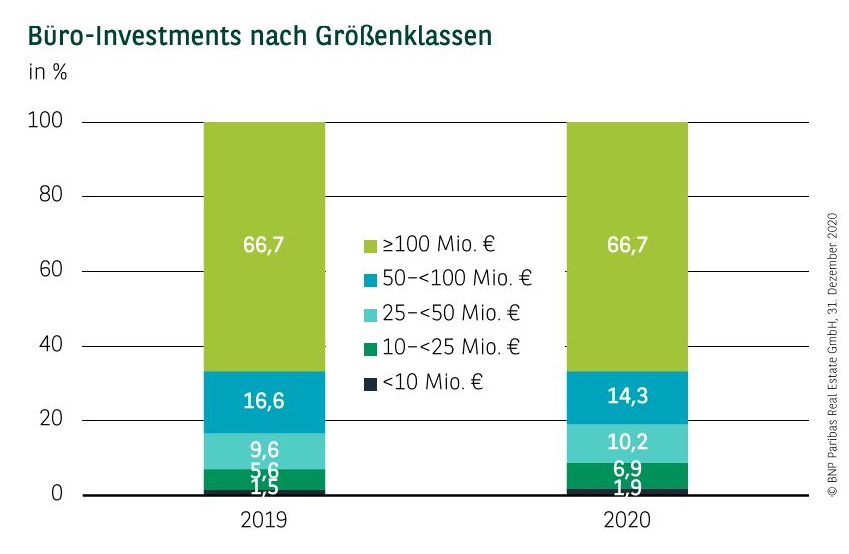

GROSSVOLUMIGE DEALS BLEIBEN MARKTBESTIMMEND

Es waren die Deals über 100 Mio. €, die den Büro-Investmentmarkt 2020 dominiert haben. Nach einem fulminanten Jahresauftakt mit etwa 15 Abschlüssen in dieser Größenordnung im ersten Quartal wurde der Markt jäh ausgebremst. Die Corona-Pandemie, der erste Lockdown und die wachsenden Unsicherheiten ließen Investoren mit noch größerer Vorsicht walten. Viele Großdeals wurden vor allem im zweiten Quartal vorübergehend on hold gesetzt. Die Mehrheit dieser Transaktionen konnte dann in einem sehr starken Jahresendspurt noch zu einem Abschluss gebracht werden. Allein im vierten Quartal wurden über 30 Verträge dieser Volumengröße über die Ziellinie gebracht. Mit einem Marktanteil von gut 14 % (3,5 Mrd. €) können sich Transaktionen zwischen 50 und 100 Mio. € zwar auf Rang zwei behaupten, allerdings fiel in keiner anderen Größenkategorie der Rückgang des Investmentvolumens (-45 %) so umfangreich aus.

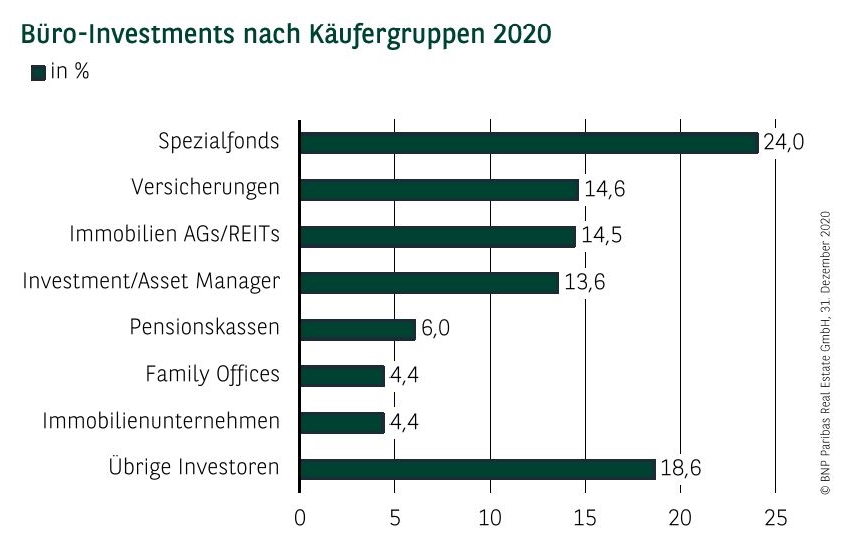

SPEZIALFONDS WICHTIGSTE MARKTAKTEURE

Spezialfonds haben im Jahresverlauf 2020 knapp 6 Mrd. € in Büroimmobilien investiert und waren mit einem Marktanteil von 24 % ganz eindeutig die wichtigste Käufergruppe. Bereits im dritten Quartal entfallen mit den Abschlüssen des Medicus-Portfolios und des Campus der Société Generale in Hamburg prominente Deals auf diese Käufergruppe. Im vierten Quartal haben die Spezialfonds noch einmal deutlich das Tempo angezogen und mehr als 10 Einzeltransaktionen jenseits der 100 Mio. €-Marke getätigt. Während die Immobilien AGs/REITs ihr Vorjahresergebnis einstellen konnten (2020: 3,6 Mrd. €), haben Versicherungen ihr platziertes Volumen mehr als verdoppelt (+159 % auf 3,6 Mrd. €). Sie waren bereits in den stark krisengeprägten Quartalen Q2 und Q3 auffällig aktiv, vor allem im großvolumigen Segment, haben aber auch in Q4 umfangreich investiert.

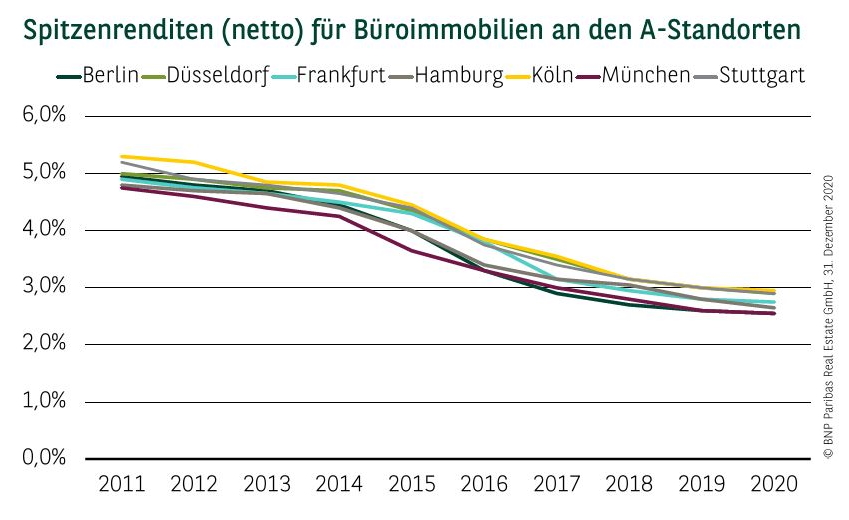

SPITZENRENDITEN STABIL AUF NIEDRIGEM NIVEAU

Im Jahresverlauf sind die Spitzenrenditen an allen A-Standorten zwischen 5 und 15 Basispunkte gesunken. Mit Ausnahme von Hamburg präsentieren sie sich seit Ende September stabil und liegen zwischen 2,55 % in Berlin und München sowie 2,95 % in Köln. Im Zuge des Rekordergebnisses ist die Spitzenrendite in der Hansestadt im vierten Quartal um 10 Basispunkte auf 2,65 % gesunken und notiert jetzt unter der von Frankfurt (2,75 %).

Perspektiven

Obwohl das erste Halbjahr 2021 noch große Herausforderungen bereithalten wird, dürfte die Nachfrage nach deutschen Büroimmobilien weiterhin hoch bleiben, vor allem im Core-Segment, in dem die Renditen weiter eine sinkende Tendenz aufweisen. Trotz möglicherweise etwas steigenden Home-Office-Anteilen gehen die Investoren langfristig von einer positiven Entwicklung der Büroflächennachfrage aus, getragen von einer soliden deutschen Wirtschaft.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 31.12.2020