FULMINANTER START NOCH OHNE CORONA-EFFEKT

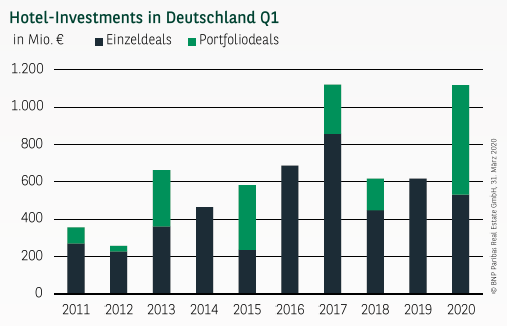

Der Hotel-Investmentmarkt ist fulminant in das Jahr 2020 gestartet. Mit einem Transaktionsvolumen von knapp 1,12 Mrd. € liegt das Ergebnis auf dem gleichen Niveau wie im Rekordjahr 2017. In diesem Resultat kommt klar zum Ausdruck, dass die sich die spürbare Verschärfung der Corona-Krise im März, die der Hotellerie mehr als den meisten anderen Branchen zu schaffen macht, im Investmentgeschehen der ersten drei Monate noch nicht widerspiegelt. Verantwortlich für den sehr hohen Umsatz ist nicht zuletzt eine neue Bestmarke im Portfoliosegment, in das rund 585 Mio. € des Gesamtergebnisses flossen. Dabei ist allerdings zu berücksichtigen, dass über die Hälfte hiervon auf Hotels entfällt, die Bestandteil der Übernahme der TLG durch Aroundtown sind. Aber auch ohne diesen Sondereffekt wäre das erste Quartal 2020 das drittbeste jemals registrierte. Bei Einzelverkäufen, die sich auf 533 Mio. € summieren, war dagegen ein Rückgang um 14 % gegenüber dem Vorjahreswert zu verzeichnen. Zurückzuführen ist dies u. a. darauf, dass es zwar eine Vielzahl an Transaktionen im kleinteiligeren und mittleren Marktsegment gab, Verkäufe im dreistelligen Millionenbereich aber noch fehlen.

IMMOBILIEN AGs/REITs AN DER SPITZE

Die bereits in den letzten Jahren relativ stark im Hotelsegment aktiven Immobilien AGs/REITs haben ihren Umsatzanteil im ersten Quartal 2020 weiter ausgebaut und sich mit 30 % an die Spitze aller Käufergruppen gesetzt. Getrieben wurde diese Entwicklung allerdings in starkem Maße durch die TLG-Übernahme durch Aroundtown. Auf zweistellige Umsatzanteile kommen darüber hinaus noch Investment Manager (19 %) sowie private Anleger, die immerhin rund 12 % zum Transaktionsvolumen beisteuern. Sie tätigten eine ganze Reihe vor allem kleinerer Transaktionen. Die üblicherweise stark am Hotel-Investmentumsatz beteiligten Spezialfonds traten demgegenüber im ersten Quartal noch nicht wie gewohnt in Erscheinung und kommen lediglich auf 9 %. Für gut weitere 7 % des Resultats sind Pensionskassen verantwortlich, die u. a. zwei Investments in Norddeutschland tätigten.

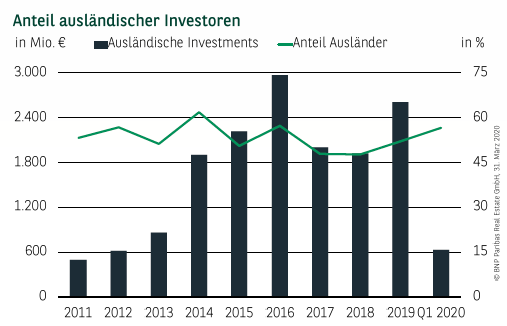

SOWOHL IN– ALS AUCH AUSLÄNDISCHE INVESTOREN STARK

Die bei Hotel-Investments traditionell starken ausländischen Anleger haben mit 57 % Umsatzanteil auch in den ersten drei Monaten dieses Jahres knapp die Oberhand behalten und bewegen sich damit leicht über ihrem langfristigen Niveau. Vor dem Hintergrund der TLG-Übernahme haben sich Investoren aus dem nahen Osten an die Spitze der ausländischen Käufer gesetzt. Aber auch europäische Anleger haben rund 230 Mio. € investiert.

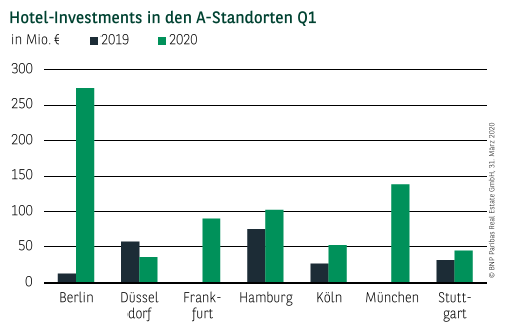

A-STANDORTE MIT NEUEM UMSATZREKORD

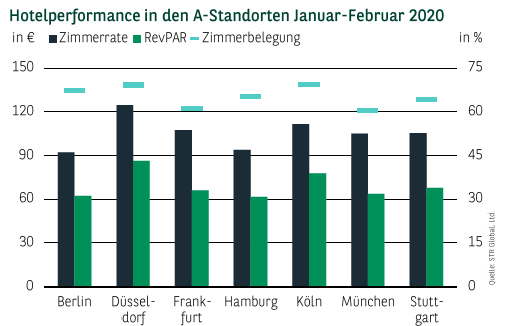

Von dem sehr starken Investmentumsatz im ersten Quartal haben auch die deutschen A-Standorte umfangreich profitiert. Mit insgesamt 738 Mio. € wurde der Rekord für das erste Quartal von 2017 fast eingestellt und das Vorjahresergebnis um stolze 265 % gesteigert. Dazu beigetragen haben nicht zuletzt auch anteilig eingerechnete Portfolioverkäufe, insbesondere der TLG-Deal, an dem vor allem Berlin überproportional partizipiert hat. Vor diesem Hintergrund überrascht es nicht, dass sich die Hauptstadt mit einem Volumen von gut 274 Mio. € mit weitem Abstand an die Spitze der deutschen Metropolen gesetzt hat. Auf Rang zwei folgt München mit rund 138 Mio. €, nachdem im vergleichbaren Vorjahreszeitraum dort noch keine Transaktionen getätigt wurden. Ein dreistelliges Ergebnis fährt auch Hamburg mit 102 Mio. € (+36 %) ein. Ähnlich wie München konnte Frankfurt im Vorjahresvergleich von Null auf jetzt 90 Mio. € durchstarten. Köln mit 53 Mio. € (+102 %) und Stuttgart mit 45 Mio. € (+45 %) konnten ihr Resultat ebenfalls spürbar steigern. Weniger umgesetzt wurde dagegen in Düsseldorf mit 36 Mio. € (-38 %).

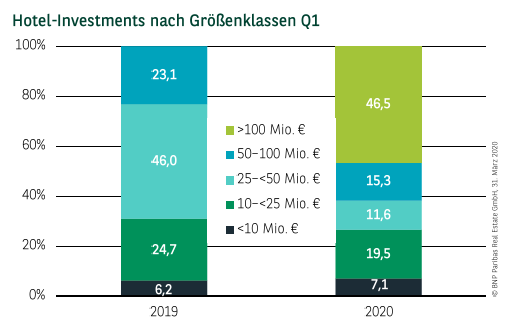

VIEL BEWEGUNG IN ALLEN GRÖSSENKLASSEN

Zwar entfällt auf Transaktionen im dreistelligen Millionenbereich mit 46,5 % der mit Abstand größte Umsatzanteil, allerdings basiert diese Spitzenstellung ausschließlich auf zwei großen Portfolioverkäufen. Bei den Einzeldeals ist dagegen eine ausgeglichene Beteiligung aller übrigen Größenklassen zu beobachten. Verkäufe zwischen 50 und 100 Mio. € machen 15 % des Ergebnisses aus, und die Klasse zwischen 25 und 50 Mio. € steuert rund 12 % bei. Bemerkenswert ist vor allem der mit fast 20 % hohe Anteil der Hotels mit einem Volumen von 10 bis 25 Mio. €, genauso wie die Tatsache, dass über 7 % des sehr guten Resultats auf Häuser bis zu 10 Mio. € entfällt. Hierdurch wird eindrucksvoll unterstrichen, wie breit die Käuferbasis grundsätzlich aufgestellt ist.

PERSPEKTIVEN

Trotz des sehr guten Jahresauftakts ist davon auszugehen, dass die Umsatzeinbrüche der Hotelbranche durch den Lockdown zu einer zumindest temporären Verunsicherung der Investoren führen werden und das Investitionsvolumen im Gesamtjahr deutlicher niedriger ausfallen dürfte als im Vorjahr, auch wenn eine konkrete Prognose aktuell nicht seriös gestellt werden kann. Eine grundsätzlich veränderte oder gar skeptische Haltung der Investoren zu Hotel-Investments lässt sich dagegen aus den momentanen Gesprächen mit vielen Marktteilnehmern nicht erkennen, da zukünftige Entwicklungen noch nicht sicher eingeschätzt werden können. Ob z. B. die starke Einschränkung der sozialen Kontakte nach Beendigung der Krise zu einem Nachholeffekt mit stark steigender Reisetätigkeit führt, von der Hotels sogar profitieren könnten, oder zu vorsichtigerem Verhalten, ist noch völlig offen.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 31.03.2020