LEICHTE ERHOLUNG DES HOTEL-INVESTMENTMARKTS

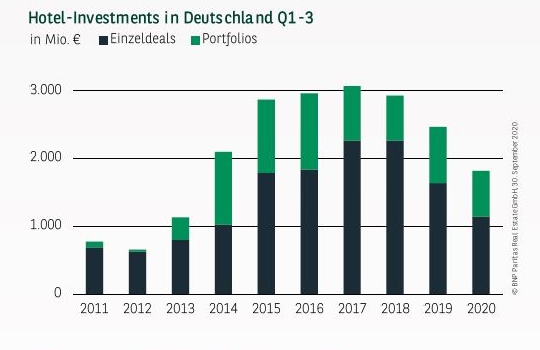

Nachdem der Hotel-Investmentmarkt im ersten Quartal noch ein Investmentergebnis von gut 1,1 Mrd. € erzielt hatte, bekamen Hotelbetreiber und Investoren die Folgen der Corona-Krise im zweiten Quartal umso deutlicher zu spüren. Ein Volumen von knapp 280 Mio. € bedeuten das schlechteste Quartalsergebnis seit 2013, was vor dem Hintergrund des drastischen Einbruchs des globalen Reiseverkehrs jedoch nicht überraschend ist. Im dritten Quartal deutet sich wieder eine leichte Erholung des Hotel-Investmentmarkts an: Mit einem Volumen von etwa 450 Mio. € scheint die Talsohle durchschritten, auch wenn das Q3-Ergebnis noch längst nicht an die Werte der Vorjahre herankommt. Insgesamt steht in den ersten neun Monaten des Jahres ein Umsatz von gut 1,8 Mrd. € zu Buche, womit das Vorjahresresultat um rund ein Viertel verfehlt wurde. Betrachtet man die Hoteldeals im dritten Quartal im Einzelnen, so fällt auf, dass überwiegend Core- und Core-plus-Objekte mit relativ hohen Bewertungen veräußert wurden, d.h. von einer mitunter befürchteten Häufung von „Fire Sales“ ist nach wie vor wenig zu spüren. Zudem setzt sich der Trend weiter fort, dass Hotels vermehrt im Rahmen von Mixed-Use-Objekten veräußert werden.

IMMOBILIEN AGs/REITs AN DER SPITZE

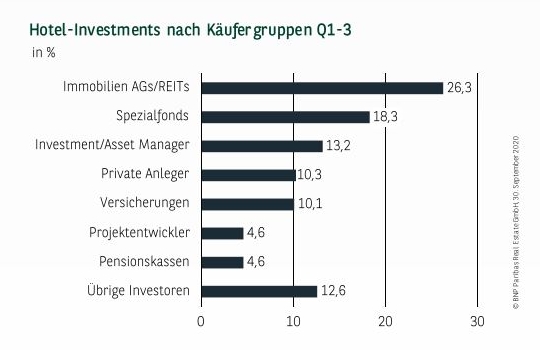

Die bereits in den letzten Jahren relativ stark im Hotelsegment aktiven Immobilien AGs/REITs haben sich mit gut 26 % Umsatzanteil erneut an die Spitze des Investorenrankings gesetzt, gefolgt von Spezialfonds, die auf 18 % kommen. Auf zweistellige Umsatzanteile kommen darüber hinaus auch Investment/Asset Manager (13 %), Privatinvestoren (10 %) sowie Versicherungen (10 %). Grundsätzlich fällt auf, dass das Umsatzvolumen im dritten Quartal größtenteils auf Einzeldeals entfällt, während Hotels im ersten Halbjahr fast zur Hälfte im Rahmen von Paketverkäufen gehandelt wurden. Eine Ausnahme bildet der Verkauf des Ruby Luna in Düsseldorf, das im Rahmen eines von BNP Paribas Real Estate vermittelten Portfoliodeals veräußert wurde.

DEUTSCHE UND INTERNATIONALE INVESTOREN GLEICHAUF

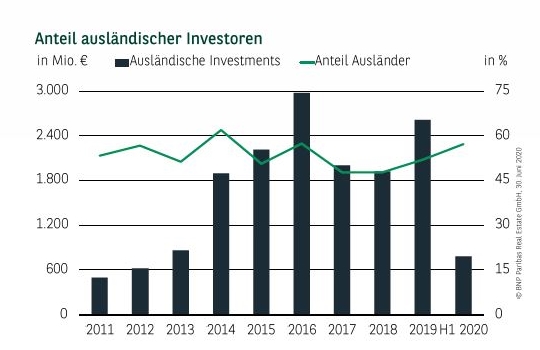

Der Hotel-Investmentmarkt wird traditionell stark von internationalen Anlegern geprägt. Zum dritten Quartal erreichen ausländische Investoren einen Marktanteil von etwa 50 %, was sich im Rahmen der Vorjahreswerte bewegt. Die Hälfte des ausländischen Investmentumsatzes entfällt dabei auf europäische Investoren (451 Mio. €), während Käufergruppen aus dem Nahen Osten insgesamt 345 Mio. € umgesetzt haben. Nordamerikanische Hotelinvestoren spielen aktuell eine untergeordnete Rolle (40 Mio. €).

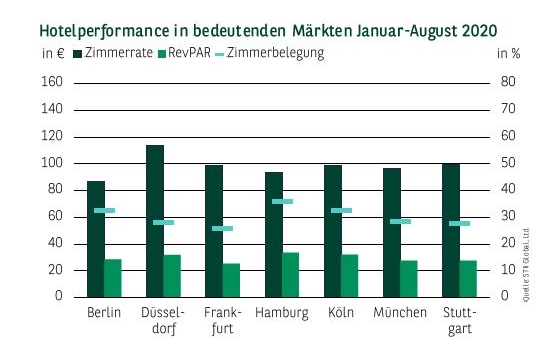

BERLIN MIT ÜBERDURCHSCHNITTLICHEM ERGEBNIS

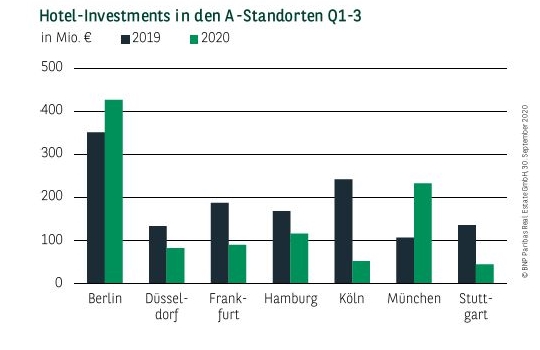

In den ersten neun Monaten des Jahres erreichten die deutschen A-Standorte ein Investmentvolumen von knapp 1,05 Mrd. €, was gut 20 % unter dem Vorjahreszeitraum. liegt. Nachdem die Top 7 zu Jahresbeginn noch vorangeprescht waren, machen sich die Folgen der Corona-Krise auch hier nach und nach bemerkbar. Dabei sind jedoch deutliche Unterschiede zwischen den einzelnen Städten zu erkennen: Während Köln (-78 %), Stuttgart (-67 %), Frankfurt (-52 %), Düsseldorf (-38 %) und Hamburg (-31%) teilweise deutliche Einbußen erleiden, können Berlin und München kräftig zulegen. Die Hauptstadt übertrifft das Vorjahresergebnis mit einem Umsatz von gut 426 Mio. € deutlich (+21 %) und profitierte dabei nicht nur überproportional vom TLG-Deal, sondern kann mit den Verkäufen des Nhow Hotels Friedrichshain und des Leonardo Royal auch herausragende Einzeldeals vorweisen. Ein starkes Ergebnis erreicht auch München, das mit einem Transaktionsvolumen von 233 Mio. € das Vorjahresergebnis deutlich in den Schatten stellt (+117 %). Hierzu beigetragen haben unter anderem die Verkäufe des niu Fury in Aschheim sowie des Bold Hotels in Giesing, das sich BNP Paribas REIM gesichert hat.

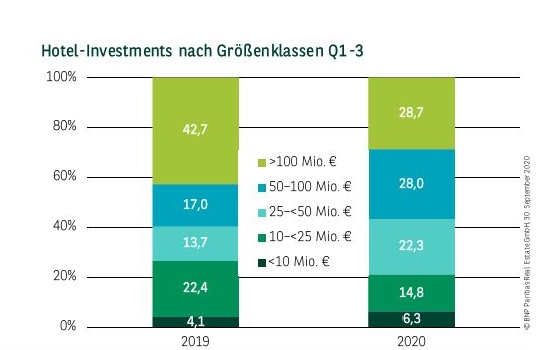

AUSGEGLICHENE GRÖSSENKLASSENVERTEILUNG

Bei der Verteilung des Umsatzes auf die einzelnen Größenklassen zeigt sich zum Ende des dritten Quartals ein sehr ausgeglichenes Bild. Die Großtransaktionen über 100 Mio. € sind mit rund 28 %Umsatzanteil zwar leicht in Führung, fallen jedoch deutlich hinter das Vorjahresergebnis zurück. Demgegenüber erreichen die beiden mittleren Größenklassen zwischen 25 und 100 Mio. € nicht nur in prozentualen sondern auch in absoluten Größen ein deutlich besseres Ergebnis als 2019. Insgesamt entfällt gut die Hälfte des Umsatzes auf diese Umsatzklassen. Die kleineren Deals unter 25 Mio. € kommen zusammengenommen auf einen Umsatzanteil von lediglich 21 %, was vor allem darauf zurückzuführen ist, dass die Zahl der Verkaufsfälle an sich spürbar geringer ausfällt als in den Jahren zuvor.

PERSPEKTIVEN

Nach starkem Jahresauftakt zeigte sich im Laufe des Jahres recht deutlich, dass die Assetklasse Hotel mit am stärksten unter den Folgen der Corona-Krise gelitten hat. Zwar konnte sich der Investmentmarkt nach und nach erholen, die Ungewissheit bezüglich der weiteren Entwicklung des Infektionsgeschehens sowie der damit zusammenhängenden Perspektiven des weltweiten Reisemarktes stellen aber auch weiterhin einen Belastungsfaktor dar. Alles in allem glauben Investoren aber grundsätzlich weiter an Hotels als Investmentprodukt, sodass insbesondere etablierte Konzepte an Top-Standorten mit langfristigen Mietverträgen weiterhin gefragt bleiben werden.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 30.09.2020