UMSATZ IN ETWA AUF VORJAHRESNIVEAU

Nach einem Halbjahresrekord, zu dem vor allem das sehr starke erste Quartal mit einer Reihe großer Portfolioverkäufe beigetragen hat, haben sich die Investmentmärkte auch im dritten Quartal von ihrer besten Seite gezeigt. Mit einem Transaktionsvolumen von 12,3 Mrd. € wurde von Juli bis September zwar weniger investiert als in den Vorjahren, der zehnjährige Schnitt aber um 7 % übertroffen. Der Gesamtumsatz per Ende September liegt bei 41,7 Mrd. € (-3 %). Berücksichtigt man das konjunkturelle Umfeld, das noch durch die Auswirkungen der Corona-Pandemie geprägt ist, so wird deutlich, dass die Investoren den deutschen Immobilienmärkten ein großes Vertrauen entgegenbringen. Aufgrund der bereits wieder spürbaren Konjunkturerholung, der massiven staatlichen Stützungsmaßnahmen und der stabilisierenden Wirkung der Kurzarbeit gehen sie davon aus, dass sich Deutschland relativ schnell erholen wird und sich die übergeordneten Trends der letzten Jahre anschließend fortsetzen werden.

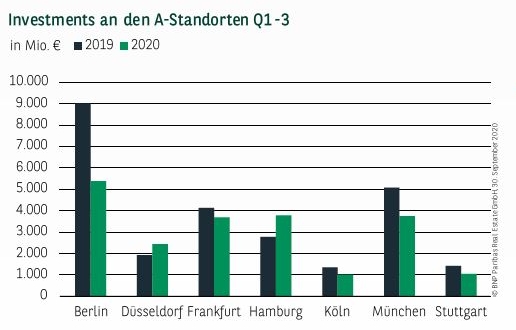

A-STANDORTE MIT UMSATZRÜCKGANG

In den A-Standorten (Berlin, Düsseldorf, Frankfurt, Hamburg, Köln, München, Stuttgart) wurden 21,1 Mrd. € umgesetzt; 18 % weniger als im Vorjahr. Neben der absoluten Veränderung sind auch strukturelle Besonderheiten zu beobachten. Während Einzeldeals mit 13,9 Mrd. € einen Rückgang um 30 % verzeichnen, konnten anteilige Portfolioverkäufe um 23 % auf fast 7,2 Mrd. € zulegen. Spitzenreiter bleibt Berlin mit 5,39 Mrd. € (-40 %). Auf den weiteren Plätzen folgen drei Standorte nahezu gleichauf: Gewonnen hat das Rennen Hamburg mit 3,78 Mrd. € (+36 %), mit hauchdünnem Vorsprung vor München mit 3,75 Mrd. € (-26 %) und Frankfurt mit 3,69 Mrd. € (-11 %). Zulegen konnte auch Düsseldorf mit 2,45 Mrd. €, was einem Anstieg um 27 % entspricht. Jeweils gut ein Viertel weniger wurde in Stuttgart (1,05 Mrd. €) und Köln (1 Mrd. €) registriert.

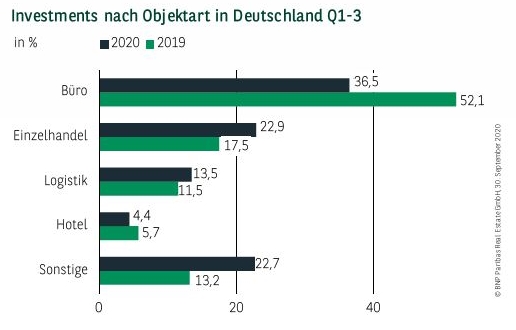

BÜROS ERNEUT KLARE NUMMER EINS

Spitzenreiter sind nach wie vor Büros, die gut 15,2 Mrd. € beisteuern, was knapp 37 % entspricht. Platz zwei belegen Einzelhandelsobjekte mit 9,6 Mrd. € (23 %), wovon über 5,8 Mrd. € auf Paketverkäufe entfallen. Aufs Podium geschafft haben es außerdem Logistikobjekte mit gut 5,6 Mrd. € (13,5 %). Dies ist ein Beleg dafür, dass Logistik eine weiter positive Entwicklung unterstellt wird. Vergleichbar sieht es im Marktsegment Healthcare aus. Hier wurde mit knapp 2,6 Mrd. € (gut 6 %) das zweitbeste Ergebnis aller Zeiten aufgestellt. Anders stellt sich die Situation bei Hotels dar, die auf gut 1,8 Mrd. € kommen und damit das schwächste Ergebnis der letzten sieben Jahre erzielen.

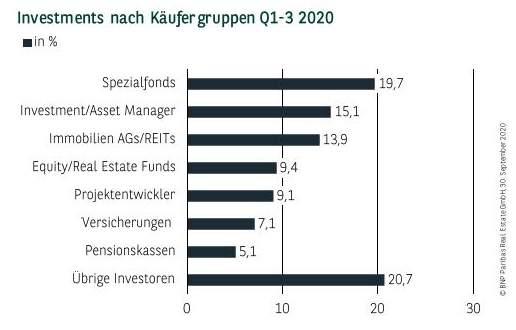

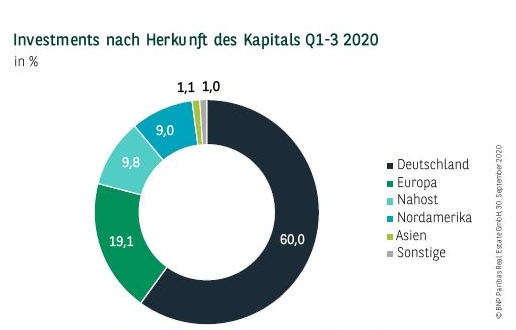

ANTEIL AUSLÄNDISCHER KÄUFER LEICHT HÖHER

Aufgrund des hohen Portfolioanteils liegt die Beteiligung ausländischer Anleger bei rund 40 % und damit etwas höher als im Vorjahr, da gerade diese Investoren hier traditionell besonders stark sind. Schaut man nur auf Portfolios, tragen ausländische Käufer sogar 62 % zum Resultat bei, wohingegen sie bei Einzeldeals für lediglich 24 % verantwortlich sind. Deutlich an die Spitze gesetzt haben sich europäische Anleger mit einem Anteil von 19 %. Auf den weiteren Plätzen folgen nahezu gleichauf Käufer aus Nahost (10 %) und nordamerikanische Investoren mit 9 %.

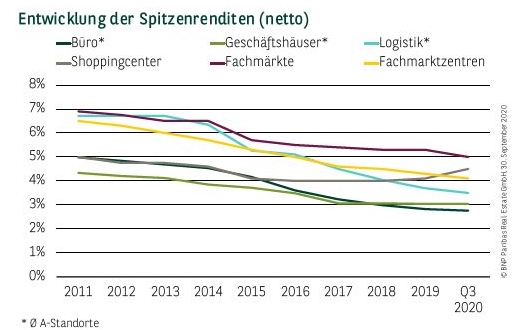

SPITZENRENDITEN GEBEN TEILWEISE WEITER NACH

Aufgrund der starken Nachfrage nach Core-Objekten haben die Renditen für Büroobjekte trotz des schwierigen konjunkturellen Umfelds nochmal leicht um 5 bis 10 Basispunkte nachgegeben. Dies ist einerseits ein klares Signal seitens der Investoren für den Standort Deutschland, spiegelt andererseits aber auch wider, wie viel Kapital auf der Suche nach Investments mit einem attraktiven Rendite-Risiko-Profil ist. Die niedrigsten Netto-Spitzenrenditen weisen Berlin und München mit jeweils 2,55 % auf. Gemeinsam auf dem dritten Platz folgen Frankfurt und Hamburg mit 2,75 %. In Düsseldorf und Stuttgart sind 2,90 % anzusetzen und in Köln 2,95 %. Deutliche gesunkene Spitzenrenditen sind auch bei Logistik zu beobachten, wo sie aufgrund des gestiegenen Investoreninteresses um 20 Basispunkte auf jetzt 3,50 % nachgegeben haben. Gleiches gilt für Fachmarktzentren (4,10 %) und einzelne Fachmärkte (5,00 %), wohingegen sie bei Shoppingcentern auf 4,50 % angezogen haben. Unverändert zeigen sie sich für innerstädtische Geschäftshäuser, bei denen im Schnitt 3,04 % anzusetzen sind.

PERSPEKTIVEN

Trotz der unzweifelhaft deutlich spürbaren Auswirkungen der Corona-Pandemie und insbesondere des Lockdowns im Frühjahr zeigen sich die deutschen Investmentmärkte robust. Ein wesentlicher Grund hierfür ist, dass die Investoren klar zwischen der aktuellen Entwicklung der Nutzermärkte, die aufgrund der schwierigen wirtschaftlichen Situation vieler Unternehmen naturgemäß eine Phase mit stark sinkenden Flächenumsätzen durchlaufen, und den Investmentmärkten, bei denen langfristige Trends im Vordergrund stehen, differenzieren. Trotzdem bleiben natürlich Unsicherheiten bezüglich der weiteren Entwicklung des Infektionsgeschehens in den Herbst- und Wintermonaten bestehen, auch wenn es erklärter Wille ist, einen zweiten Lockdown auf alle Fälle zu vermeiden. Insgesamt spricht aber alles dafür, dass ein im langjährigen Vergleich überdurchschnittliches Ergebnis, das spürbar über dem zehnjährigen Durchschnitt liegen wird, erzielt werden kann und ein Transaktionsvolumen von über 50 Mrd. € zu erwarten ist. Da sich noch eine ganze Reihe großer Einzel– sowie Portfoliotransaktionen im Verkaufsprozess befinden, liegt sogar ein Umsatz jenseits der 55-Mrd.-€-Schwelle im Bereich des Möglichen.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 30.09.2020