MODERATES ERGEBNIS DURCH VERHALTENES 3. QUARTAL

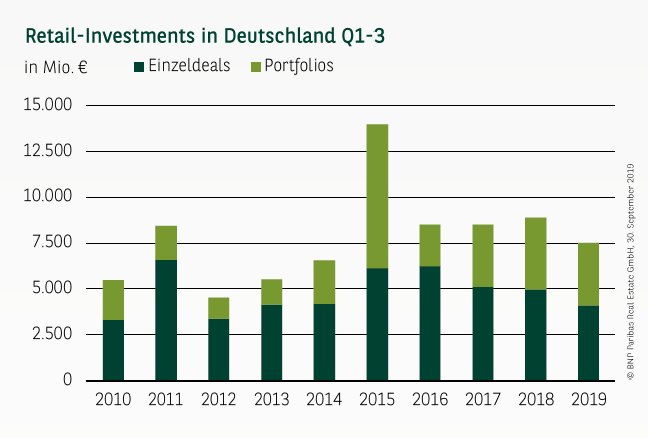

Nachdem der Retail-Investmentmarkt zum Halbjahr im langjährigen sowie auch im Vorjahresvergleich auf eine positive Zwischenbilanz zurückblicken konnte, stellen sich die Vorzeichen nach neun Monaten etwas anders dar: Mit gut 7,53 Mrd. € bewegt sich das Resultat zwar weiterhin im Bereich des zehnjährigen Durchschnitts (- 3 %), jedoch gut 15 % unter dem Umsatz der ersten drei Quartale 2018. Zurückzuführen ist diese Entwicklung im Jahresverlauf nicht zuletzt darauf, dass seit März keine Einzeltransaktionen im dreistelligen Millionenbereich mehr registriert werden konnten, die das Volumen zum Jahresauftakt noch befeuert hatten. Weitere Umsatztreiber, zu denen in erster Linie auch die komplette Übernahme von Galeria Karstadt Kaufhof durch die Signa im Sommer gehörte, blieben im dritten Quartal aus. Weiterhin erfreulich ist jedoch die Entwicklung im Fachmarktsegment: So ist als größte Transaktion der letzten drei Monate mit dem Portfolio „Salt & Pepper“ ein Paketverkauf zu nennen, bei dem sich die Hahn Gruppe 13 Fachmarktzentren bundesweit sicherte.

A-CITIES: HÖHERER ANTEIL BEI LEICHT GESUNKENEM UMSATZ

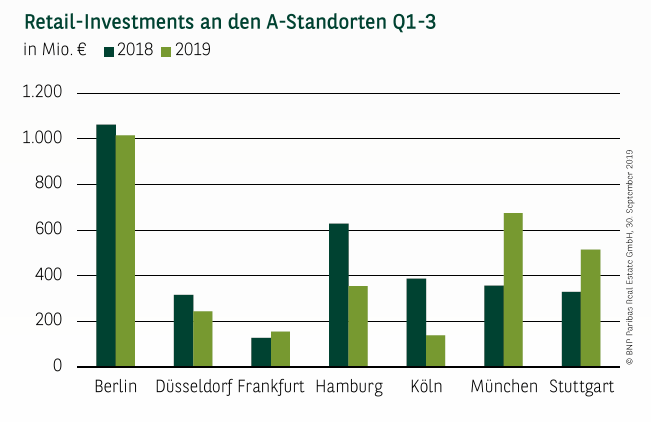

Dass Investoren weiterhin die guten Rahmenbedingungen der A-Standorte schätzen und aufmerksam werden, wenn attraktive Objekte auf dem Markt sind, zeigt ein Blick auf die Top-Städte: Mit knapp 3,1 Mrd. € liegt ihre Bilanz in etwa auf Vorjahresniveau und wurde in den letzten fünf Jahren nur 2015 deutlich überschritten. Gleichzeitig zeichnen die größten deutschen Märkte mit 41 % des bundesweiten Volumens sogar für den höchsten Anteil in dieser Zeitspanne verantwortlich. In ihrer eigenen Liga spielt weiterhin die Hauptstadt, die erneut die 1-Mrd.-€-Marke knacken kann und an das bereits ausgezeichnete Vorjahresresultat anknüpft. Hierbei wechselten nicht nur Highstreet-Assets wie das ZOOM, sondern auch Objekte in dezentralen Lagen wie das Allee-Center in Hohenschönhausen den Eigentümer. Über eine halbe Milliarde Euro wurde zudem in München (676 Mio. €) und Stuttgart (515 Mio. €) investiert, während sich Hamburg (355 Mio. €), Düsseldorf (243 Mio. €), Frankfurt (154 Mio. €) und Köln (138 Mio. €) deutlich unter dieser Grenze einordnen.

DIE FACHMARKTSPARTE HÄLT DIE FLAGGE WEITERHIN HOCH

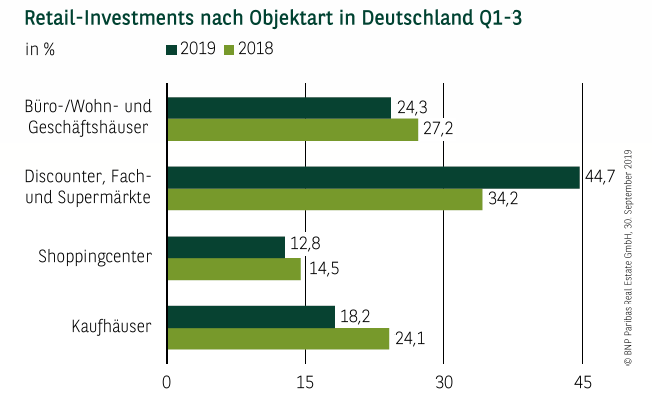

Wo andere Segmente teils Federn lassen müssen, bleibt die Fachmarktsparte mit 3,4 Mrd. € und fast 45 % die wichtigste Stütze. Bemerkenswert ist jedoch, dass mit dem Seidnitz-Center (Dresden), der Rathaus-Galerie (Essen) und dem Allee-Center (Berlin) in den letzten drei Monaten gleich mehrere Einkaufszentren mit jeweils über 50 Mio. € verkauft wurden. Trotz alledem bleiben Shoppingcenter hinter Geschäfts- (24 %) und Kaufhäusern (18 %) zurück.

SPEZIALFONDS KNAPP VOR IMMOBILIENUNTERNEHMEN

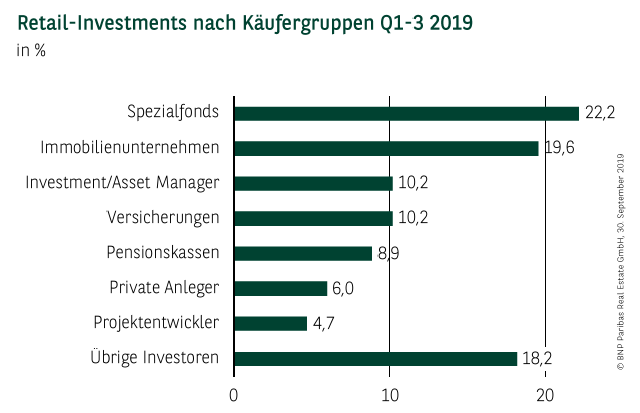

Nachdem Immobilienunternehmen zur Jahresmitte das Ranking der aktivsten Anleger anführen konnten, haben sich Spezialfonds als traditionell stärkste Käufer nach neun Monaten erneut an die Spitze gesetzt. Mit gut 22 % bzw. knapp 20 % liegen beide zwar nah beieinander, die Übernahme von Galeria Karstadt Kaufhof hat allerdings mit fast 90 % einen ganz entscheidenden Anteil am Abschneiden der Immobilienunternehmen. Ein deutlich differenzierteres Bild bietet die Auswertung der mehr als 50 Deals, die auf das Konto von Spezialfonds gehen: Über Dreiviertel ihres Volumens wurde in der Fachmarktsparte generiert, wozu nicht zuletzt Städte bis 100.000 Einwohner beigetragen haben. Umfangreicher am Gesamtergebnis beteiligt sind zudem Investment/Asset Manager, Versicherungen und Pensionskassen, die jeweils zwischen 9 und 10 % erzielen. Die Nachfrageimpulse internationaler Anleger, die zum Großteil aus dem europäischen Ausland stammen, stellen sich mit 36 % ähnlich dar wie im vergleichbaren Vorjahreszeitraum.

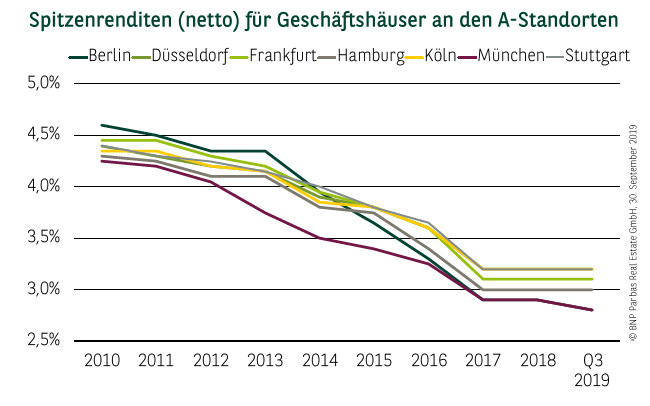

YIELDS VON SHOPPINGCENTERN UND FMZ FAST GLEICHAUF

Während die Spitzenrenditen an den meisten A-Standorten nach der jahrelangen Talfahrt seit 2017 stagnieren, war die Yield Compression in den beiden teuersten Märkten Berlin und München im Jahresverlauf noch nicht gänzlich abgeschlossen: Mit jeweils 2,80 % haben sich Geschäftshäuser in den Top-Lagen der Bayern-Metropole sowie der Hauptstadt im 12-Monats-Vergleich noch einmal leicht verteuert und somit den Abstand auf Hamburg (3,00 %) etwas ausgebaut. Frankfurt bleibt der Hansestadt auf den Fersen (3,10 %) und behauptet seine Position vor den Märkten Düsseldorf, Köln und Stuttgart (alle 3,20 %).

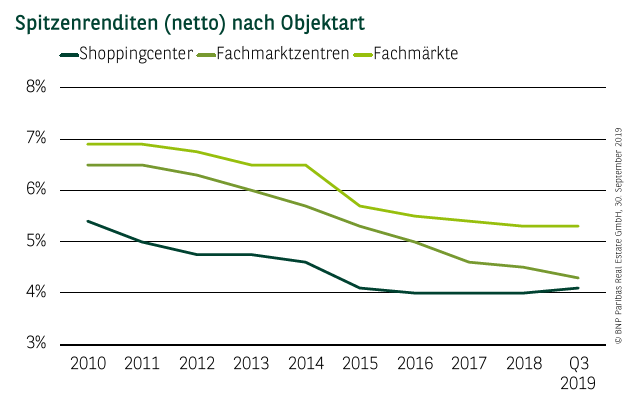

Differenziert nach Objektarten zeichnen sich gegensätzliche Entwicklungen ab: Bei gut funktionierenden und verkehrsgünstig angeschlossenen Fachmarktzentren mit bonitätsstarken Mietern, die viele Investoren als attraktive Anlagealternative schätzen, sind die Spitzenrenditen seit Jahresende 2018 um 20 Basispunkte auf 4,30 % gesunken. Damit nähern sie sich den Shoppingcentern an, die 10 Basispunkte zulegen und bei 4,10 % notieren.

PERSPEKTIVEN

Auch wenn das dritte Quartal deutlich hinter den Erwartungen der guten Zwischenbilanz zum Halbjahr 2019 zurückgeblieben ist, gibt es dennoch Gründe den Blick nach vorne zu richten: Der hohe Umsatzanteil der A-Standorte, das weiterhin überdurchschnittliche Volumen im Fachmarktsegment und vereinzelte Shoppingcenter-Investments in den letzten Monaten gehören hierbei zu den positiven Markttrends. Unumstritten bleibt jedoch, dass für ein Gesamtergebnis im Bereich des langjährigen Durchschnitts großvolumige Transaktionen im dreistelligen Millionenbereich nötig wären, was allerdings ein entsprechendes Angebot voraussetzt.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 30.09.2019