München

FLÄCHENUMSATZ IM ZEHN-JAHRES-SCHNITT

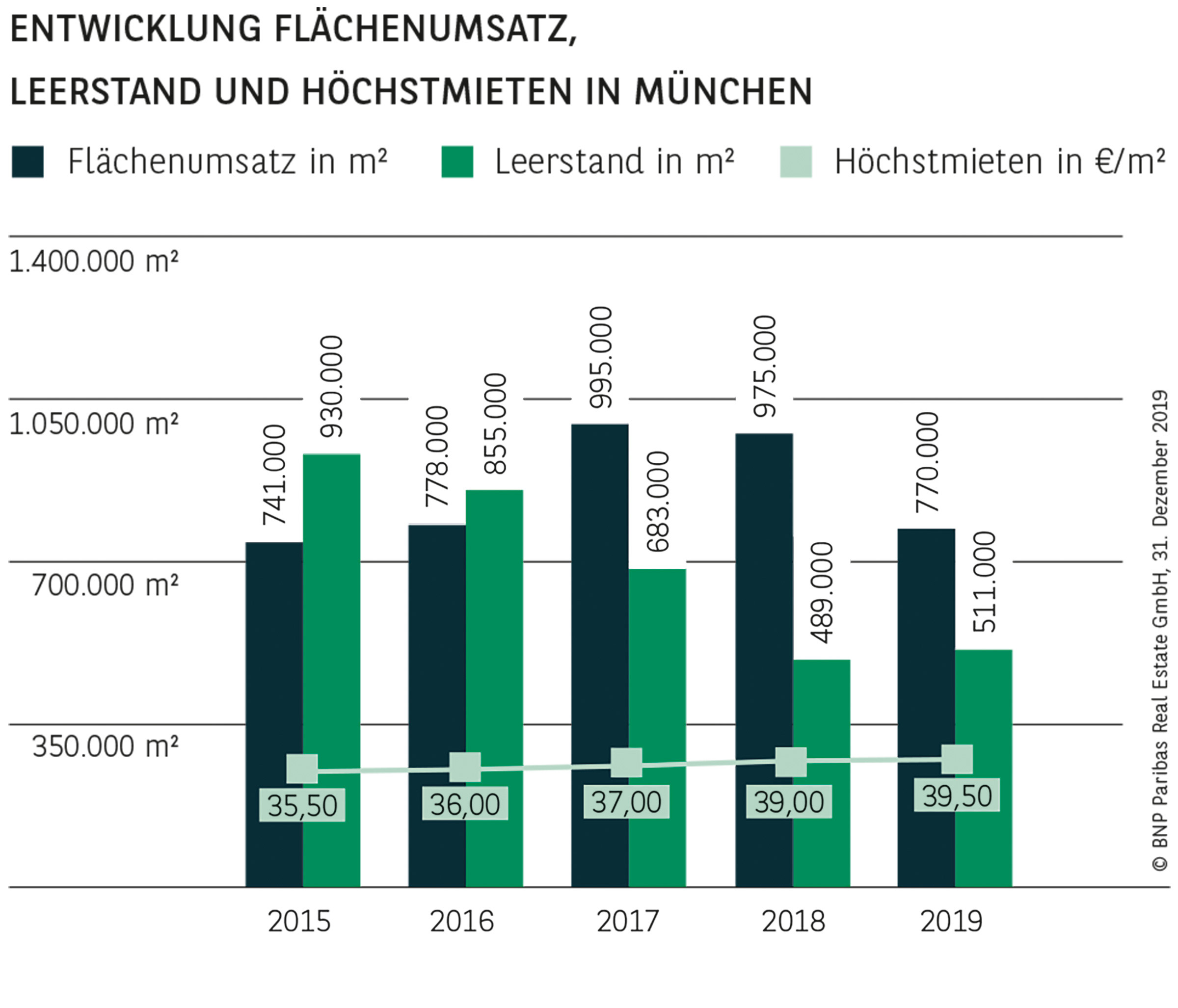

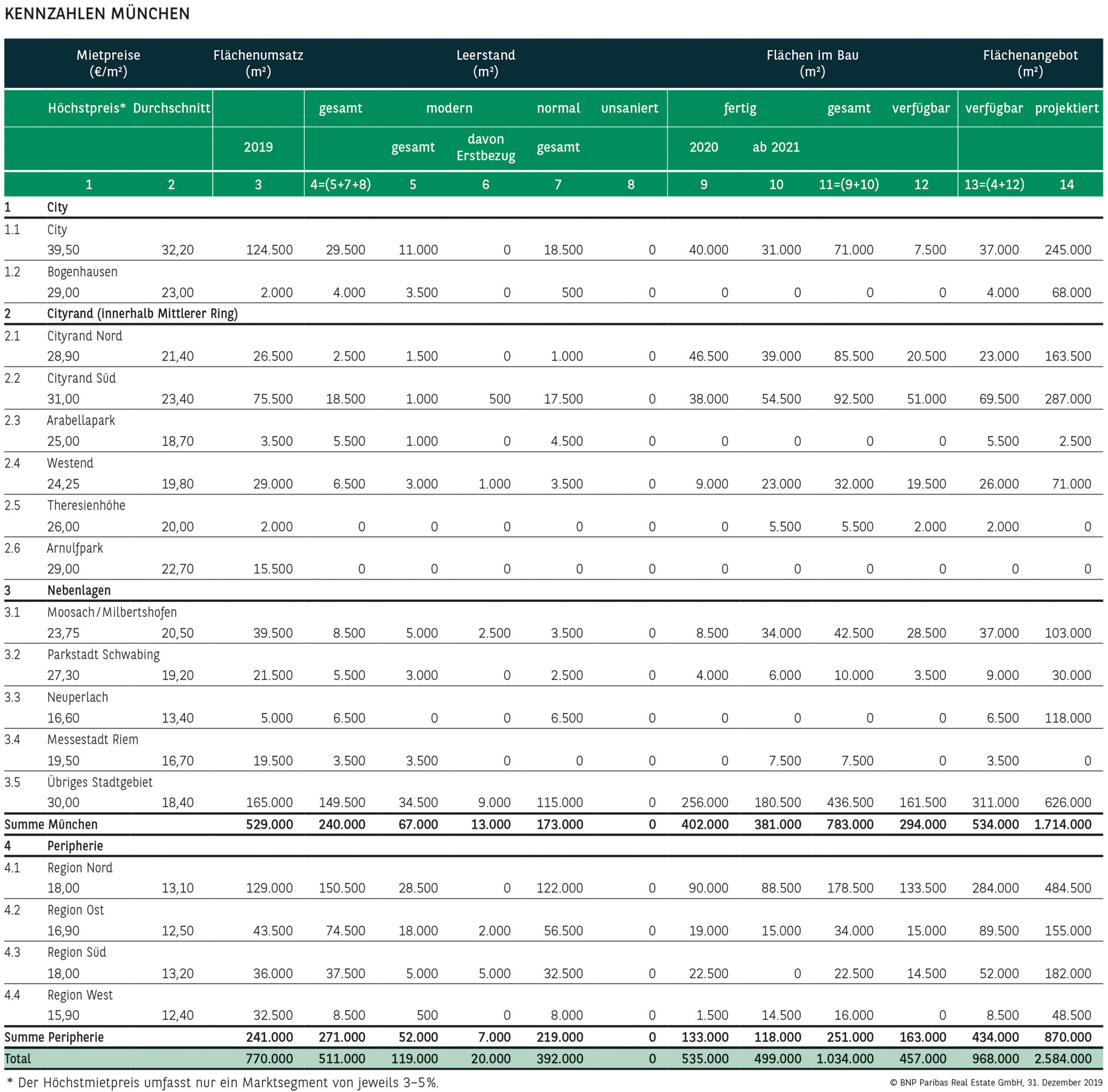

Nachdem der Münchener Büromarkt 2017 und 2018 jeweils nur knapp die 1-Mio.-m²-Marke verfehlt hatte, wurde 2019 mit einem Flächenumsatz von 770.000 m² ein eher normales Ergebnis erzielt. Im Vorjahresvergleich entspricht dies einem deutlichen Rückgang um gut ein Fünftel. Trotzdem liegt das Resultat im Schnitt der letzten zehn Jahre. Ein wesentlicher Grund für den geringeren Umsatz ist der erheblich niedrigere Beitrag von Großabschlüssen über 10.000 m². Über die Hälfte der Differenz zum Vorjahreswert resultiert alleine aus dieser Größenklasse. Darüber hinaus ist zu berücksichtigen, dass es in den besonders begehrten zentralen Lagen weiterhin ein viel zu geringes Angebot an sofort verfügbaren Flächen gibt, sodass nicht alle Gesuche umgesetzt werden konnten. Im bundesweiten Vergleich rangiert München aber trotzdem souverän auf Platz zwei, nur geschlagen von Berlin.

FLÄCHENKNAPPHEIT LIMITIERT UMSATZ IM STADTGEBIET

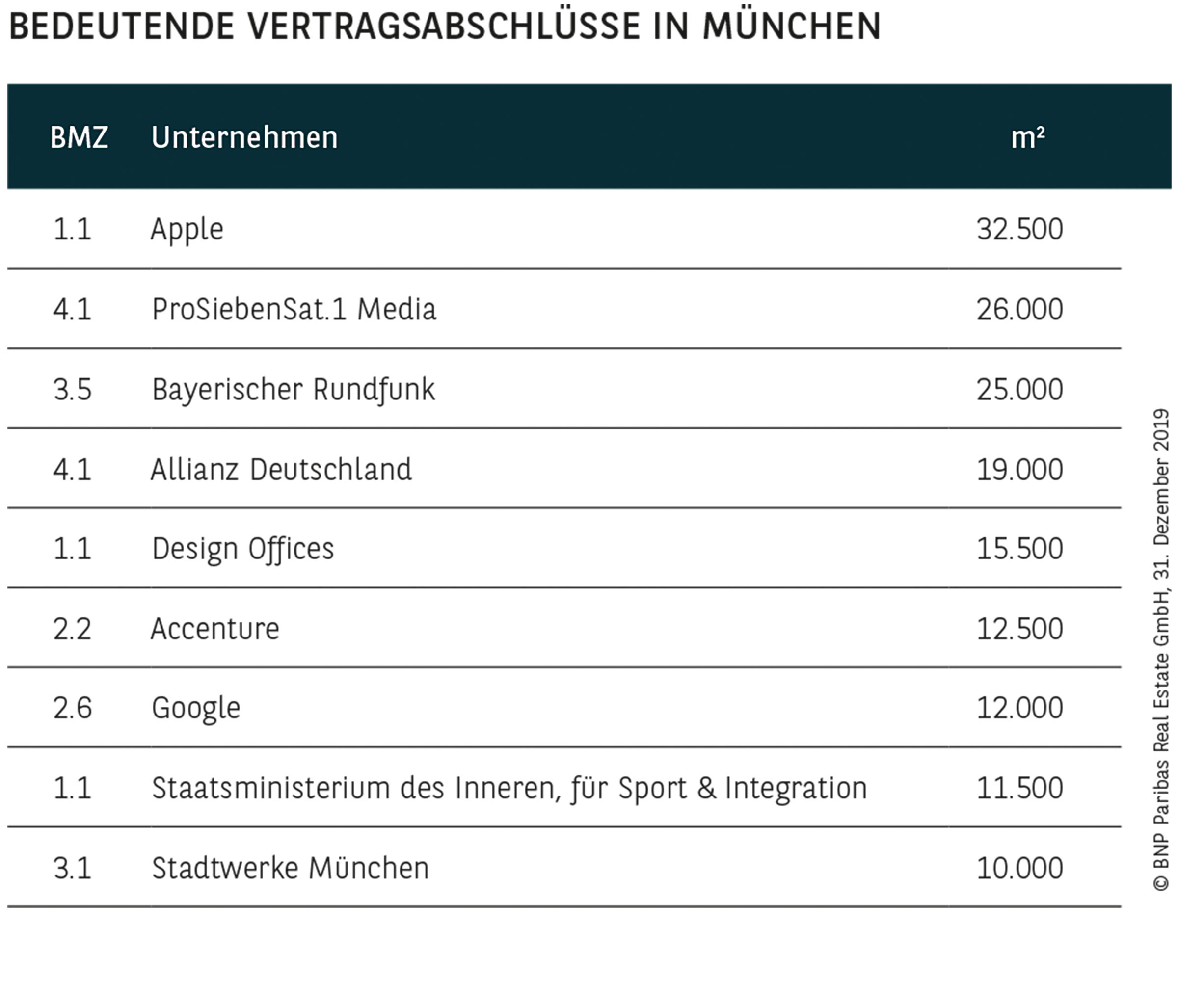

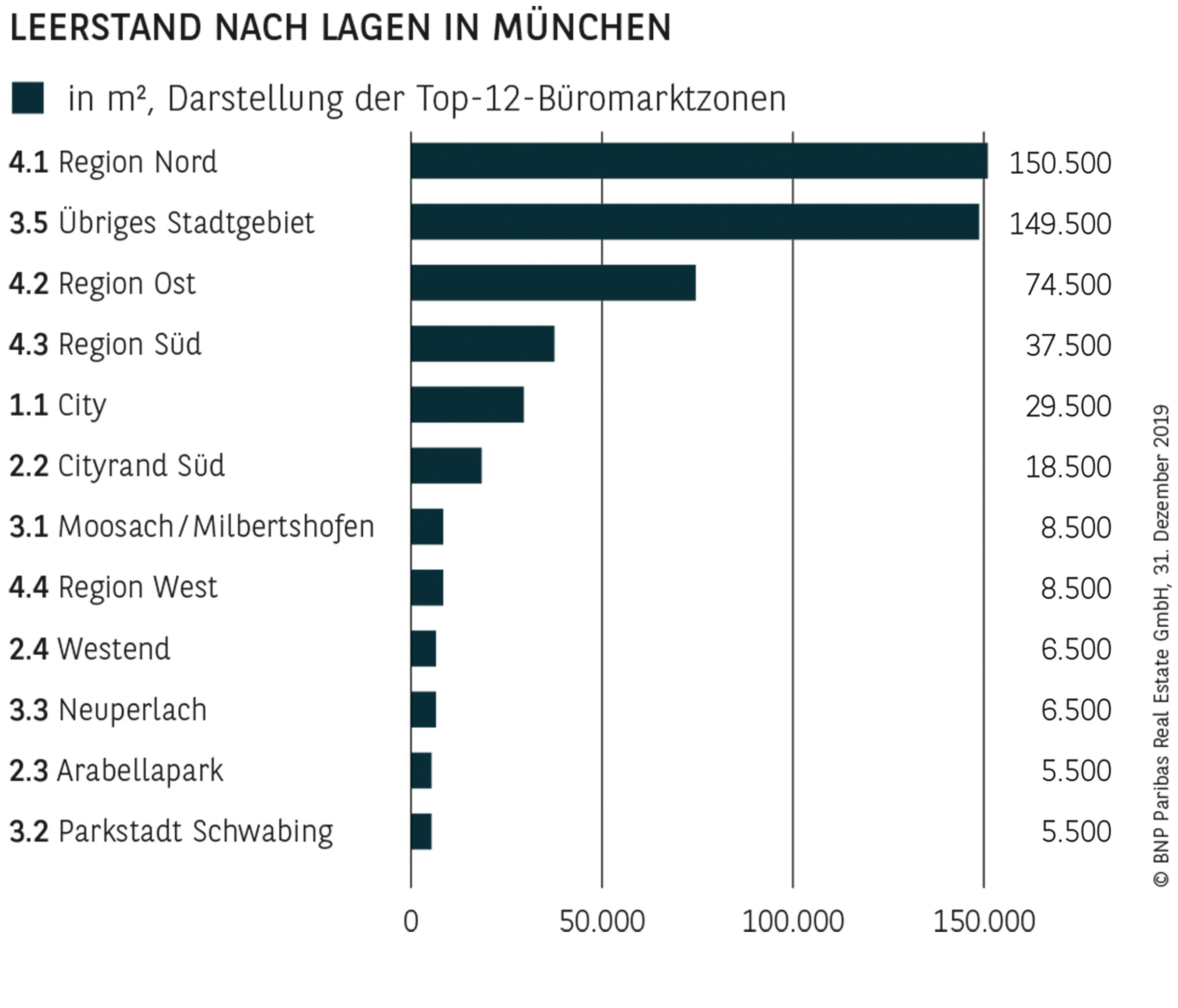

Das zu knappe Angebot zeigt sich auch daran, dass der Anteil des Stadtgebiets am Gesamtumsatz mit 69 % den niedrigsten Wert der letzten zehn Jahre aufweist. Üblicherweise entfallen gut drei Viertel des Ergebnisses auf das zentrale Marktgebiet. Da aber nur weniger als die Hälfte des aktuellen Leerstands hier verfügbar ist, wogegen der langjährige Durchschnitt bei rund zwei Dritteln liegt, müssen Büromieter teilweise entweder auf die Peripherie ausweichen oder die geplante Anmietung verschieben. Vor diesem Hintergrund verwundert es auch nicht, dass der höchste Umsatzanteil mit 17 % auf die Region Nord entfällt, die sich damit sogar knapp vor der City mit 16 % platziert. Hierzu beigetragen haben ein Eigennutzerdeal von ProSiebenSat.1 Media (26.000 m²) sowie eine Anmietung der Allianz Deutschland (19.000 m²).

AUSGEGLICHENE VERTEILUNG ÜBER DIE SEGMENTE

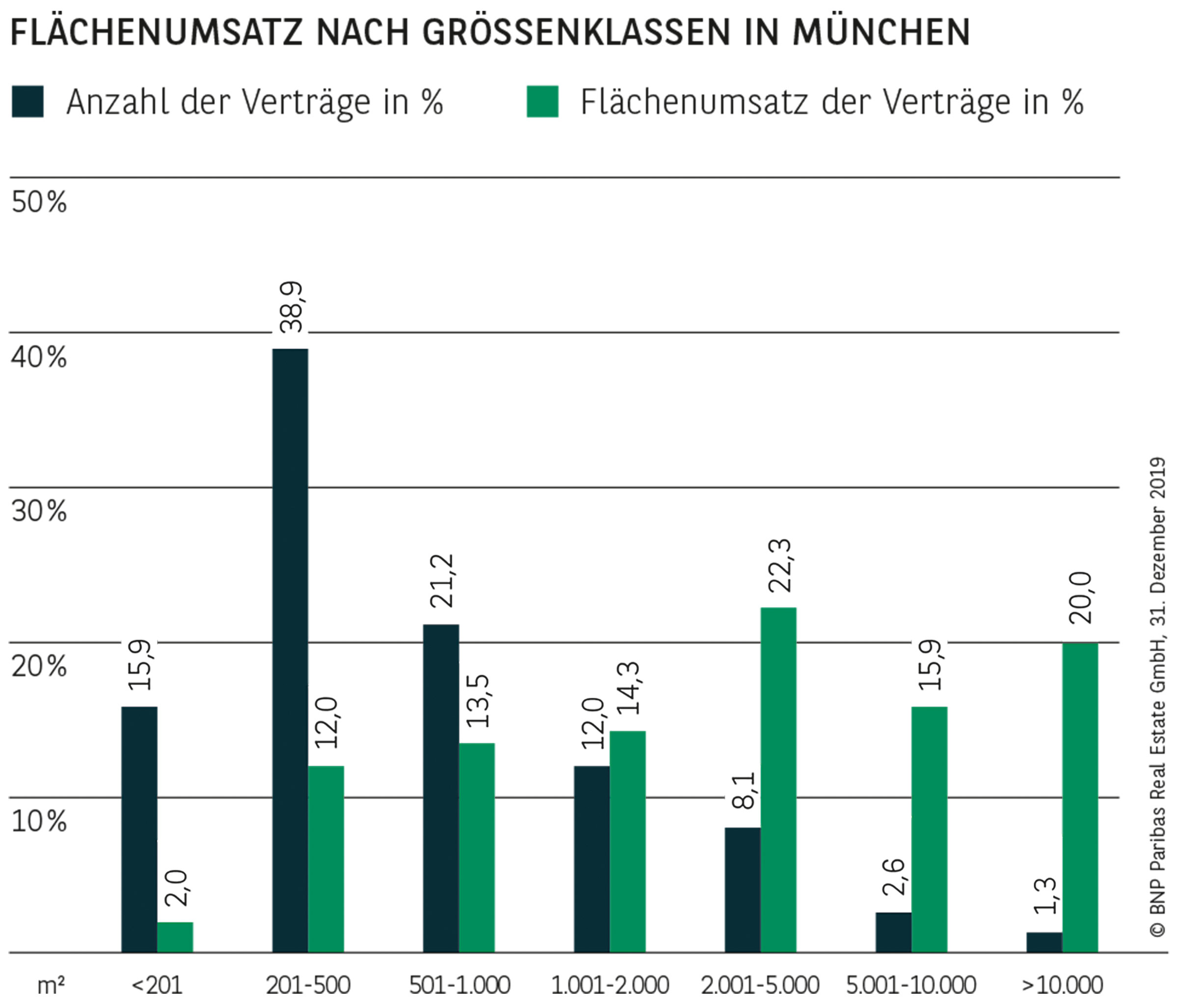

Nachdem in den vergangenen beiden Jahren ein überproportionaler Anteil von Großabschlüssen die Ergebnisse stark beeinflusst hatte, zeigte sich die Umsatzverteilung 2019 deutlich ausgeglichener. Den höchsten Anteil verbuchten mittelgroße Verträge zwischen 2.000 und 5.000 m², die gut 22 % zum Resultat beitrugen. Auf die Klasse über 10.000 m² entfielen 20 % und damit über 7 Prozentpunkte weniger als im Vorjahr. Mit Ausnahme der Verträge bis 200 m², die auf 2 % kommen, steuern alle übrigen Größenklassen zwischen 12 und 16 % bei und unterstreichen die insgesamt sehr stabile und ausgewogene Nachfragesituation.

GEWOHNTE BRANCHENVERTEILUNG

Hier zeigt sich ein bekanntes Bild, bei dem die traditionell starken Branchen erneut die vorderen Plätze belegen. Die Spitzenposition sichern sich die IuK-Technologien mit knapp 23 %, wozu u. a. auch Großabschlüsse von Apple (32.500 m²) und Google (12.000 m²) beigetragen haben. Damit erreichen sie den höchsten Anteil der letzten Jahre. Auf Rang zwei folgen Verwaltungen von Produktionsunternehmen, die sich mit knapp 17 % im langjährigen Schnitt bewegen. Größere Beiträge leisteten auch die Beratungsgesellschaften mit fast 12 %, Medien und Werbung (knapp 10 %) sowie die öffentliche Verwaltung (gut 8 %).

LEERSTAND WEITER HISTORISCH NIEDRIG

Bei den Leerständen gibt es keine Entspannung, auch wenn sie im Vorjahresvergleich um knapp 5 % auf 511.000 m² angestiegen sind. Dies ist immer noch einer der niedrigsten Werte der letzten 20 Jahre, der gut 50 % unter dem zehnjährigen Schnitt liegt. Gleiches gilt für das unter Marktgesichtspunkten wichtigste Segment der modernen Leerstände, die zwar relativ betrachtet deutlich um knapp 23 % zugenommen haben, sich aber nur auf 119.000 m² summieren. Damit liegen sie knapp zwei Drittel niedriger als im zehnjährigen Schnitt. Nur knapp ein Viertel des Gesamtleerstands hat damit eine von den Nutzern präferierte Qualität. Die Leerstandsquote im Marktgebiet liegt mit 2,4 % weiter unter der Fluktuationsreserve. Besonders ausgeprägt ist die Situation in der City, wo nur noch 11.000 m² moderne Leerstandsfläche verfügbar ist, womit die Quote des Stadtgebiets mit nur noch 1,4 % auf historisch niedrigem Niveau liegt.

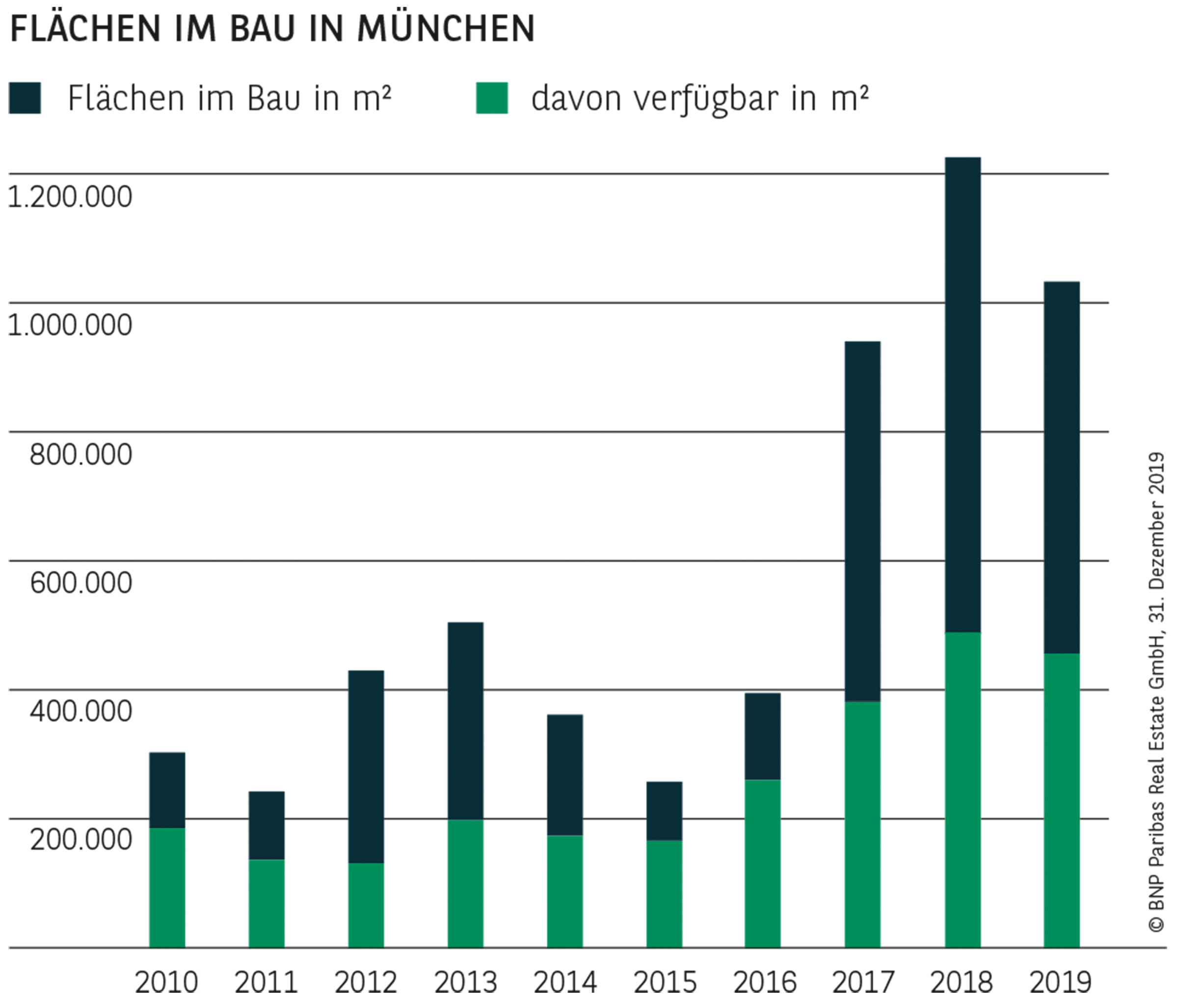

FLÄCHEN IM BAU WIEDER LEICHT RÜCKLÄUFIG

Die in den letzten Jahren gestiegene Bautätigkeit ist wieder leicht rückläufig und summiert sich auf gut 1,03 Mio. m² (Rückgang um knapp 16 %). Auch die hiervon dem Markt noch zur Verfügung stehenden Flächen haben sich um knapp 7 % auf 457.000 m² verringert. Damit kann der Vermietungsmarkt nur noch auf weniger als die Hälfte der Bauflächen zugreifen. Das größte Problem des Münchener Büromarkts zeigt sich aber bei der regionalen Verteilung dieses Angebots. Nur 7.500 m² der verfügbaren Neubauflächen entfallen auf die City. Addiert man noch die Cityrandzonen hinzu, sind es gerade einmal 100.000 m². Nur rund ein Viertel des vorhandenen Neubauangebots liegt also in den zentraleren Lagen, die von den Nutzern und vor allem zunehmend auch von den Beschäftigten präferiert werden.

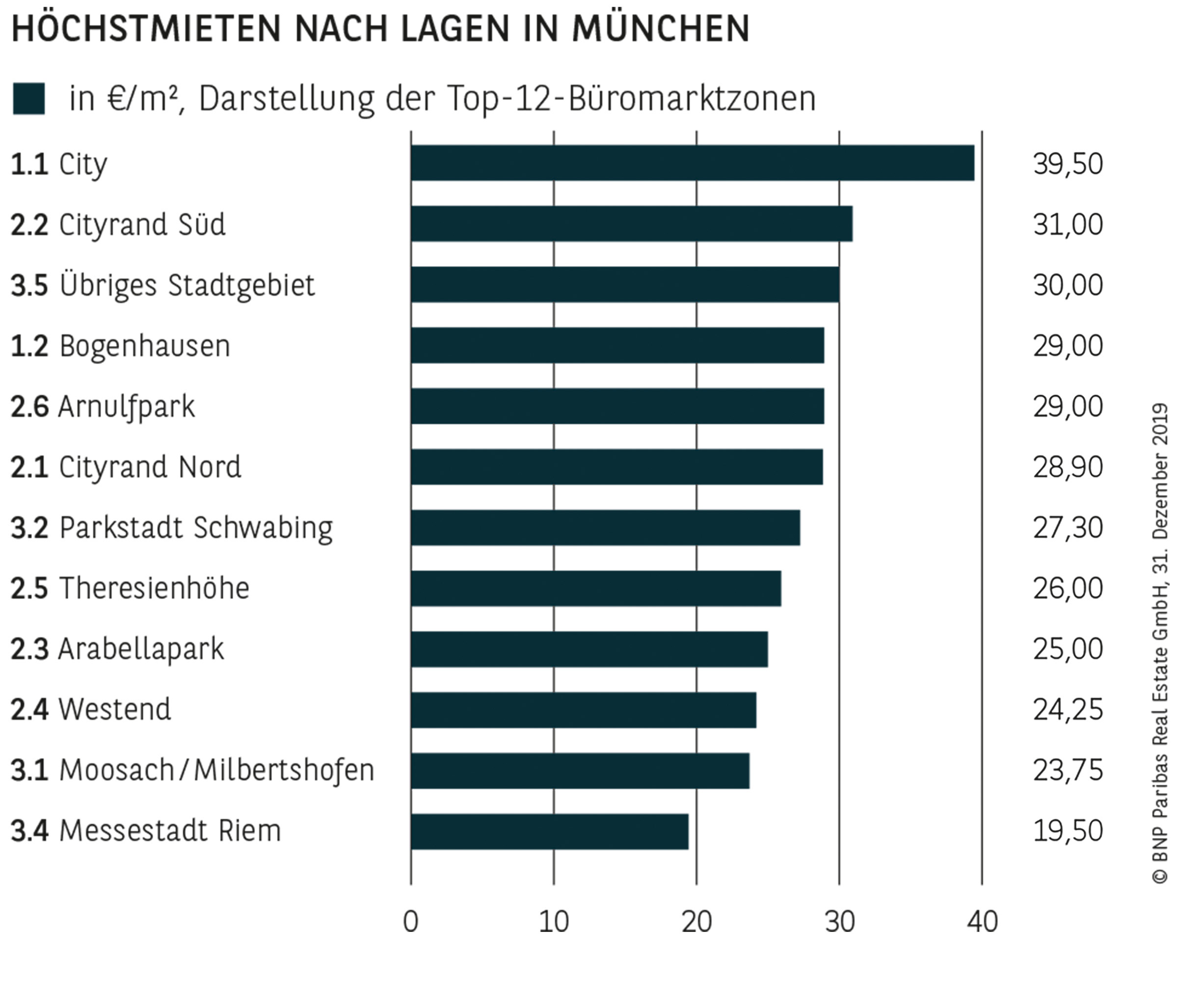

MIETEN WEITER IM AUFWIND

Erwartungsgemäß hat sich auch der Aufwärtstrend bei den Mieten fortgesetzt, da aufgrund der Angebots-und-Nachfrage-Relation weiterhin ein starker Wettbewerb zwischen Mietern um die wenigen attraktiven Flächen besteht. Bei der Spitzenmiete fällt der Anstieg mit gut 1 % auf jetzt 39,50 €/m² allerdings vergleichsweise moderat aus, da die hierfür notwenigen Premiumobjekte in den absoluten Top-Lagen fehlen. Anders sieht es bei den realisierten Durchschnittsmieten aus, die um rund 6 % auf jetzt 20 €/m² gestiegen sind. Aber auch hier gibt es zwischen den einzelnen Büromarktzonen teilweise unterschiedliche Entwicklungen, die auf das jeweils verfügbare Angebot an hochwertigen, modernen Büroflächen zurückzuführen sind. Trotzdem ist aus heutiger Sicht davon auszugehen, dass die Spitzenmiete die 40-€/m²-Schwelle im ersten Halbjahr 2020 erstmals übertreffen wird.

PERSPEKTIVEN 2020

Da sich die Anzeichen für eine Erholung der Konjunktur im Jahr 2020 mehren und das Wirtschaftswachstum sich wieder etwas beschleunigen sollte, sind auch für den Münchener Büromarkt die Vorzeichen grundsätzlich positiv. Unterstützend wirken dürfte auch eine weiterhin stabile Arbeitsmarktentwicklung, wie sie die jüngsten Prognosen vorhersagen. Allerdings werden diese Rahmenbedingungen auch 2020 von einem zu geringen Angebot in den zentralen Lagen überlagert werden, sodass voraussichtlich auch im laufenden Jahr nicht alle Gesuche umgesetzt werden können. Beim gesamten Leerstandsvolumen dürfte die Talsohle nahezu erreicht sein, wohingegen im Segment der modernen Flächen ein weiterer Rückgang das wahrscheinlichste Szenario darstellt. Vor diesem Hintergrund erscheint ein Büroflächenumsatz auf dem Niveau von 2019 realistisch. Ob eventuell die 800.000-m²-Marke überschritten werden kann, bleibt abzuwarten. Die Mieten dürften im Jahresverlauf weiter anziehen.

Dieser Property Report ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 31.12.2019